鎳企耐心有限,鎳供應收縮難以逆轉

境外四季度主流鎳企產量有明顯回升,但鎳價上漲遠低于企業預期,鎳資產對企業盈利貢獻有限。從境外主流鎳企的戰略布局來看,不少鎳企開始失去耐心,致力于削減鎳項目。

從鎳行業平均凈現金成本來看,當倫鎳價格穩定在13000美元/噸時,絕大部分鎳企略有盈利。其中,部分規模較大的鎳企凈現金成本非常低,即使鎳價長期低于8000美元/噸,也能維持較強的盈利情況。也就是說,所謂的成本支撐的意義并沒有那么大。

由于鎳價上漲過于緩慢和鎳項目盈利有限,前四大鎳企中有三家下調了2018年產量預期,僅諾里爾斯科鎳業上調了產量預期,這也證實了未來鎳供應緊張的格局難以改變。其中,不少企業尋求轉型升級,雖然縮減未來鎳產量預估,但依然看好電動車需求帶來的鎳礦中長期展望,在資產配置中增加硫酸鎳的投入。

從礦山和裝置的情況來看,淡水河谷和必和必拓不斷減少鎳項目支出,通過關停已有煉廠高爐和礦山開采等舉措來限制鎳產量。不少鎳企為了提高企業盈利能力,對煉廠進行產能升級,減少第三方供應料的使用量,增加自有原料的使用水平。

從境外主流鎳企的2017年產量和戰略角度來看,不少鎳企難以忍受長期鎳價低迷帶來的經營困難,而礦山關閉又涉及到數以億計的關閉治理費用。在礦企現金流并不寬裕的情況下,大型礦企試圖通過出售部分礦山或設施來削減礦山恢復治理支出,而其他礦企則只能堅持虧損生產來暫時逃避礦山關閉的高額支出。此外,大型鎳企紛紛下調了2018年產量預期,這說明主流鎳企對低迷的鎳價容忍有限,供應端收縮依然是必然趨勢,2018年全球鎳供需短缺的格局難以改變。文 | 周蕾 陳敏華 信達期貨有色研究員編輯 | 對沖研投 經授權發布一、 鎳產量

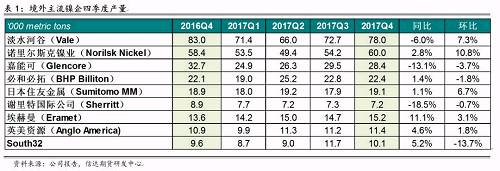

隨著鎳價上漲,境外四季度鎳產量有明顯回升。然而,鎳價上漲遠遠低于企業預期,鎳價上漲對企業盈利貢獻有限。從境外主流鎳企的戰略布局來看,不少鎳企開始失去耐心,致力于削減鎳項目,比如淡水河谷和嘉能可2017年減產幅度較大,必和必拓這幾年更頻繁放出拋售鎳資產的言論。此外,不少企業率先轉型硫酸鎳項目,日本住友金屬和必和必拓公司紛紛增加投資,對新能源電池用鎳需求較為樂觀。

|

|

|

淡水河谷鎳產業主要集中在加拿大(包括Sudbury、Tompson和Voisey's Bay)、印尼、新喀里多尼亞和巴西等地,其中加拿大地區主要以純鎳為主,占比高達50%。因鎳價疲軟,去年淡水河谷明確表示將通過增加銅礦開采來限制鎳產量。此外,為降低成本,已經停止向新喀里多尼亞的鎳礦投資新資金。淡水河谷四季度鎳產量為7.8萬噸,季環比增幅7.3%,同比下跌6%。2017年全年鎳產量28.82萬噸,同比減產7.3%,基本實現去年預期的28.7萬噸目標。淡水河谷之前承諾減少涉足鎳行業,一方面關閉位于湯普森(Tompson)的一個高爐,另一方面將薩德伯(Sudbury)的雙高爐改為單高爐,從而優化北大西洋(600558,股吧)工藝流程來提高綜合競爭力。2017年鎳的銷售總量為29.46萬噸,同比減少5.3%。2017年銷售總量大于產量,主要因為賬面上存在預售的4000噸的鎳和實際出售的2000噸庫存。

2、諾里爾斯克鎳業:四季度增產11%,全年減產8%

諾里爾斯克鎳業主要集中在俄羅斯本土(Polar與Kola)和芬蘭兩地。諾里爾斯科鎳業四季度合并產量6萬噸,季環比增長11%,同比增長2.8%。由于該公司旗下極地分部(Polar Division)的鎳廠關閉,自2016年三季度以來,公司可銷售鎳均產自兩個生產點:俄羅斯的科拉半島公司(Kola MMC)與芬蘭Harjavalta鎳冶煉廠。四季度鎳產量的增長主要得益于于從極地分部(Polar Division)運送至Kola煉廠。

的高冰鎳產量的增加,帶動俄羅斯本土鎳產量增長10%至4.3萬噸。芬蘭地區,Harjavalta鎳冶煉廠四季度產量增加12%至1.7萬噸,絕大部分產自公司自有鎳礦資源。然而,下游生產設施的重組導致2017年全年俄羅斯本土累計鎳產量減少14%至15.7萬噸。其中包括關閉鎳廠、增加極地分部、科拉半島公司和芬蘭Harjavalta鎳冶煉廠生產自有礦(高冰鎳)的產量,減少Harjavalta鎳冶煉廠的第三方低利潤的來料加工。2017年企業全年累計鎳產量減少8%至21.7萬噸。其中,俄羅斯自有鎳產量高達21萬噸,同比增長7%,基本實現了2017年預期的20.6-21.1萬噸的目標。2017年鎳銷售額占集團金屬事業部收入的27%,同比2016年34%的比例下降了7%。銷量下降一方面由于產量的減少,另一方面因為鉑和銅價的強勢降低了鎳銷售所占比例。

|

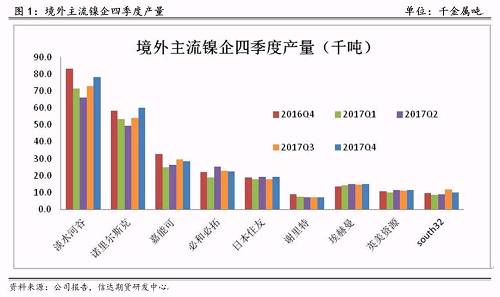

嘉能可鎳項目主要分布在加拿大(Sudbury, Raglan)、挪威(Nikkelverk)、澳大利亞(Murrin Murrin)和新咯里多尼亞(Koniambo鎳鐵項目)。嘉能可四季度鎳產量28.4萬噸,季環比減少3.7%,同比降幅13%。2017年嘉能可自有資源鎳產量109.1千噸金屬量,同比減少6千噸,降幅5%,若加上第三方供應料,2017年嘉能可鎳產量共計146.6萬噸,同比減少6.4千噸,降幅4.2%。產量的下降歸結于嘉能可綜合鎳項目(INO,包括Sudbury、Raglan、Nikkelverk)轉向使用自有資源,部分也因為Koniambo鎳鐵項目表現搶眼而被抵消。

具體來看,綜合鎳項目(INO)自有資源鎳產量57千噸,同比減少8.6千噸,降幅13%,若包含第三方供應料,綜合鎳項目(INO)合計產量87.1萬噸,同比下降7%。因為2017年上半年部分設備關停,Murrin Murrin 自有資源鎳產量34.1千噸,同比減少1.2千噸,降幅3%。此外,Koniambo鎳鐵項目正在不斷擴大其運營產能,2號爐重建于去年12月實現產出,2017年Koniambo產出鎳金屬量17.5千噸,同比增加29%。2018年嘉能可下調了鎳產量預期,約127 -137千噸金屬量,比2017年總量146千噸減少9千噸,降幅逾6%。

4、必和必拓:考慮拋售鎳資產,率先轉型升級硫酸鎳

必和必拓鎳產量全部來自于西部鎳業(Nickel West,位于澳大利亞),主要包括Mt Keith鎳礦、Leinster鎳礦、Kambalda鎳礦選礦廠、Kalgoorlie鎳冶煉廠以及Kwinana鎳精煉廠。必和必拓四季度鎳產量2.4萬噸,季環比減少1.8%,同比增長1.4%。由于Kalgoorlie 鎳冶煉廠的改善,2017年全年產量8.94萬噸,同比增長6%。2018年產量預期與2017年維持一致。

必和必拓在2005年收購了西部鎳業,由于鎳價下跌和非核心業務定位,必和必拓曾幾次試圖出售西部鎳業均以失敗告終。當前必和必拓依然認為鎳并不屬于核心業務,未來考慮在合適的時候拋售其與鎳相關的業務與項目。對于必和必拓來說,當前鎳價回升已為時過晚,必和必拓西部鎳業公司已經決定將Kambalda地區的部分鎳礦停產并開啟保養和維護。此前公司曾試圖評估將該鎳礦加工廠轉化為黃金加工廠,由于無法保證能從金礦商那里獲得新礦石供應,因此該礦山大部分員工將面臨重新分配的情況。

今年5月底,Independence Group公司(Kambalda鎳礦的主要供應商)旗下的Long Nickel Mine礦山即將關閉,這是Kambalda地區最后一個純鎳礦。公司也正在抽離其位于Kambalda附近的Beta Hunt鎳礦,該礦山近年來也逐步轉為生產金礦為主。在減少鎳項目的同時,必和必拓轉型積極尋求轉型硫酸鎳項目,已于去年8月投資4300萬美元在Kwinana鎳精煉廠建設全球最大的硫酸鎳工廠,預計2019年4月起投產10萬噸/年的硫酸鎳。基于對鋰電池需求的看好,公司將計劃第二次擴產將硫酸鎳產量提高至20萬噸/年,未來4年內硫酸鎳有90%的產量將出售給電池行業。

|

日本住友金屬四季度財報尚未披露,但根據預測四季度產量約1.91萬噸,季環比增長6.7%,2017年全年產量約7.42萬噸,同比下降2%。4月初住友礦業集團發布2018年產量計劃,其中電解鎳產量同比增加2100噸至6.49萬噸,鎳鐵產量同比減少1700噸至1.24萬噸。公司傾向于增加電解鎳產量,而鎳鐵方面,基于采購現有原材料的情況來優化生產,繼續使用兩個爐窯及一個電爐生產。

雖然住友金屬在去年8月宣布退出所羅門群島的鎳礦勘探項目,但其表示將繼續通過菲律賓和印尼等國的項目尋求新的鎳資產。此外,住友金屬也在尋求轉型升級,他與松下公司攜手研發高性能鎳酸鋰產能,供應給特斯拉所需的大部分車用電池正極材料。日本住友去年投資180億日元用于該項目,2018年1月鎳酸鋰產能擴增至3,550噸。為了配合松下公司擴大鋰離子電池產能、故決定對鎳酸鋰進行追加增產投資,計劃再投資40億日元用于增產工程,預計2018年6月鎳酸鋰月產能將擴增至4,550噸,實現計劃產能的2.5倍。

6、謝里特國際公司:2017年減產11.8%,2018年產量上調

謝里特公司的鎳項目主要集中在古巴莫亞(moa)的合資企業和馬達加斯加安巴托維(Ambatovy)合資企業。2017年全年謝里特鎳產量2.94萬噸,同比下降11.8%。其中,Moa項目鎳產量1.58萬噸,Ambatovy項目鎳產量1.36萬噸。2017年四季度謝里特公司鎳產量0.72萬噸,環比下降0.7%,同比下降18.5%。其中,Moa鎳產量4134噸,盡管去年11-12月暴雨影響了硫酸鎳產出,Moa四季度鎳產量同比依然增長9%,由于市場競爭加劇,未來第三方供應將會減少;Ambatovy四季度鎳產量3111噸,同比下降39%。主要歸結于設備故障導致Ambatovy酸廠和壓力酸浸回路的可靠性降低,尤其是11月-12月期間一家酸廠產能下降了近50%。2018年預測的熱帶氣旋將在1月底之前阻礙礦山重啟,因此,在該礦山生產穩定之前,2018年一季度產量還將維持過渡期。然而,隨著2017年設備維護和更換的完成,未來工廠的可靠性和生產穩定性將會逐步提高。

7、埃赫曼:2017年增產7.2%,致力于降低生產成本和瞄準電池市場

2017年四季度埃赫曼鎳產量1.52萬噸,同比增長11.1%,環比增長3.1%。2017年全年鎳產量5.9萬噸,同比增長7.2%。其中SLN產量5.68萬噸,同比增長2.9%,顯然SLN的生產計劃實施取得了成功。2017年SLN現金成本比2015年下降了21%至4.76美元/磅,下半年得益于良好的天氣條件,現金成本繼續下降至4.445美元/磅,基本符合2018年計劃的4.5-5美元/磅的成本目標。與此同時,SLN力爭繼續降低生產成本,爭取在2020年實現4美元/磅的目標。四季度桑杜維爾冶煉廠(Sandouville)產量2400噸,自去年6月起,桑杜維爾煉廠正在進行產能升級以實現達產1.5萬噸高純度鎳和鎳鹽的目標,主要用于電池市場。此外,去年6月埃赫曼和青山集團簽署合作協議,共同開發印尼Halmahera島的WedaBay鎳礦。青山持有項目公司57%的股份,埃赫曼持有43%的股份,雙方將發揮各自在礦業和工業領域的行業經驗和技術優勢,在印尼使用火法冶金生產鎳鐵。該項目計劃每年生產3萬噸金屬鎳的鎳鐵合金。

8、英美資源:2017年減產2%,計劃檢修導致2018年產量下調

英美資源的鎳業務主要包括位于巴西的全資公司Codemin、委內瑞拉91%的控股公司Loma de Níquel、以及同樣位于巴西的世界級的鎳鐵項目Barro Alto。英美資源擁有兩座鎳鐵冶煉廠:Barro Alto鎳鐵廠及 Codemin鎳冶煉廠。英美資源四季度鎳產量1.14萬噸,季環比增長1.8%,同比增長4.6%。2017年全年鎳產量下降2%至4.38萬噸,主要因為冶煉廠設備不穩定導致Barro Alto鎳鐵廠去年2月份產量受限。二季度起鎳鐵產量逐步恢復,Codemin鎳冶煉廠與去年產量保持一致。由于Barro Alto鎳鐵廠的設備計劃檢修,英美資源下調2018年產量預期至4.2-4.4萬噸。

9、South32:2017年增產7.3%,2018年產量預期不變

位于哥倫比亞的Cerro Matoso礦區四季度鎳產量1.01萬噸,季環比下降13.7%,同比增長5.2%。同比增長主要因為La Esmerelda地區礦石品位得到了提升,而四季度環比下降是因為設備的計劃檢修。2017年全年產量39.5,同比增長7.3%。South32維持2018年產量4.16萬噸的預期不變,然而設備可能繼續維持檢修狀態。

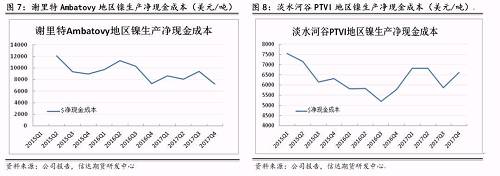

二、鎳企現金成本

現金成本(cash costs)指與現場生產直接相關的現金支出成本,包括現場運輸、采礦、冶煉、非所得稅以及管理成本。但不包括非現金支出成本,例如折舊攤銷,也不包括現場之外的成本,例如總部管理費用。凈現金成本(net cash costs)考慮了副產品收入,因而小于現金成本。

|

|

|

四、鎳企裝置動態

從礦山和裝置的情況來看,淡水河谷和必和必拓不斷減少鎳項目支出,通過關停已有煉廠高爐和礦山開采等舉措來限制鎳產量。不少鎳企為了提高企業盈利能力,對煉廠進行產能升級,減少第三方供應料的使用量,增加自有原料的使用水平。此外,越來越多鎳企開始押注于新能源電池鎳需求,比如淡水河谷、必和必拓和謝里特都增加了這領域投入,希望能從未來電動汽車革命所推動的鎳價上漲中獲得收益。

|

從境外主流鎳企的2017年產量和戰略角度來看,不少鎳企難以忍受長期鎳價低迷帶來的經營困難,而礦山關閉又涉及到數以億計的關閉治理費用,比如排土場壓實復墾、蒸發池和尾礦壩修復治理等。在礦企現金流并不寬裕的情況下,大型礦企試圖通過出售部分礦山或設施來削減礦山恢復治理支出,而其他礦企則只能堅持虧損生產來暫時逃避礦山關閉的高額支出。

盡管鎳價已出現回暖趨勢,但鎳價上漲的長牛并未來臨,價格仍處于底部震蕩,這對于大部分礦企來說,耐心幾乎被消耗殆盡。必和必拓公司這幾年頻繁表達了想出售西部鎳業(nickel west)的打算,但都不了了之,因為礦山面臨高達10億美元的礦山關閉治理費用,必和必拓尚未能找到愿意接手的買家,因此Nickel West只能繼續維持虧本運營。今年不少大型鎳企紛紛下調了2018年產量預期,這說明主流鎳企對低迷的鎳價容忍有限,供應端收縮依然是必然趨勢,2018年全球鎳供需短缺的格局難以改變。此外,不少鎳企也在尋求轉型升級,他們開始押注于新能源電池鎳需求,比如淡水河谷、必和必拓和謝里特都增加了這領域投入,希望能從未來電動汽車革命所推動的鎳價上漲中獲得收益。

基于鎳供應緊缺的格局和新增電池用鎳需求的預期,鎳價存在長期上漲的基本面支撐,鎳的投資策略以逢低買入為主,堅信鎳價長牛的來臨!